- 政策解讀

- 經(jīng)濟(jì)發(fā)展

- 社會(huì)發(fā)展

- 減貧救災(zāi)

- 法治中國(guó)

- 天下人物

- 發(fā)展報(bào)告

- 項(xiàng)目中心

2011年廣西壯族自治區(qū)金融運(yùn)行報(bào)告(全文)

2012年11月09日14:00 | 中國(guó)發(fā)展門(mén)戶(hù)網(wǎng) www.chinagate.cn | 給編輯寫(xiě)信 字號(hào):T|T

關(guān)鍵詞: 中國(guó) 金融運(yùn)行 經(jīng)濟(jì)發(fā)展 區(qū)域經(jīng)濟(jì) 金融創(chuàng)新 十二五 兩區(qū)一帶

|

|

(四)金融市場(chǎng)持續(xù)活躍,融資功能明顯增強(qiáng)

1.直接融資持續(xù)增長(zhǎng)。2011 年,廣西社會(huì)融資規(guī)模快速增長(zhǎng),全年新增2565.2 億元。直接融資呈現(xiàn)快速增長(zhǎng)。全年實(shí)現(xiàn)直接融資318.7 億元,為上年的1.6 倍,創(chuàng)歷史新高。其中,利用短期融資券、中期票據(jù)實(shí)際融資174.6 億元,為上年的2.3 倍。融資結(jié)構(gòu)進(jìn)一步優(yōu)化,間接融資與直接融資比重由上年的89.2:10.8 調(diào)整為83.9:16.1,融資過(guò)度倚重銀行信貸的情況得到進(jìn)一步緩解(見(jiàn)表5)。

2.貨幣市場(chǎng)交易活躍。2011 年,廣西債券交易快速增長(zhǎng),全年廣西銀行間債券市場(chǎng)成員累計(jì)完成債券回購(gòu)6190 筆,金額1.6 萬(wàn)億元,交易金額同比增長(zhǎng)2 倍;現(xiàn)券交易整體活躍,累計(jì)完成現(xiàn)券交易12616 筆,金額2.1 萬(wàn)億元,交易金額同比增長(zhǎng)1.4 倍;同業(yè)拆借交易活躍,全年廣西銀行間市場(chǎng)成員累計(jì)完成拆借交易157 億元,資金凈拆出138.8 億元。各期限拆借利率小幅上揚(yáng),年末其加權(quán)平均利率為4.0%,同比提高1.9 個(gè)百分點(diǎn)。

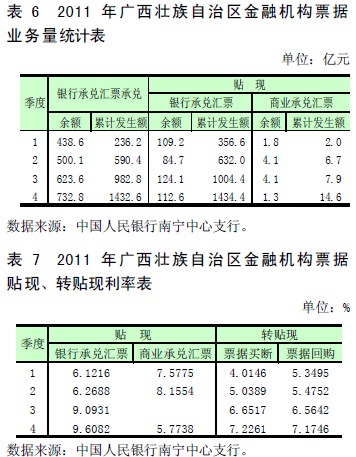

3.票據(jù)市場(chǎng)量?jī)r(jià)齊漲。2011 年,廣西銀行業(yè)金融機(jī)構(gòu)票據(jù)簽發(fā)額快速增長(zhǎng),全年票據(jù)累計(jì)簽發(fā)量同比增長(zhǎng)93.2%;但貼現(xiàn)余額連續(xù)23 個(gè)月呈現(xiàn)負(fù)增長(zhǎng)。隨著市場(chǎng)流動(dòng)性趨緊以及金融機(jī)構(gòu)對(duì)票據(jù)貼現(xiàn)實(shí)施嚴(yán)格控制,市場(chǎng)票據(jù)價(jià)格持續(xù)攀升,廣西票據(jù)貼現(xiàn)市場(chǎng)成交加權(quán)平均利率由年初的5.5%逐漸走高至年末的8.8%。中國(guó)人民銀行南寧中心支行靈活運(yùn)用再貼現(xiàn)貨幣政策工具,引導(dǎo)銀行業(yè)金融機(jī)構(gòu)支持小微企業(yè)和涉農(nóng)領(lǐng)域發(fā)展,全年累計(jì)辦理再貼現(xiàn)985 筆,金額27.8 億元,(見(jiàn)表6、表7)。

4.外匯交易增速放緩。2011 年,廣西銀行業(yè)金融機(jī)構(gòu)結(jié)售匯150.0 億美元,同比增長(zhǎng)12.4%,增幅較上年放緩21 個(gè)百分點(diǎn)。累計(jì)結(jié)售匯順差14.8 億美元,同比增長(zhǎng)7.0%。其中,經(jīng)常項(xiàng)目結(jié)售匯順差同比增長(zhǎng)6.2 倍,金額占順差總額的59.9%。2011 年下半年以來(lái),歐債危機(jī)持續(xù)深化、人民幣匯率預(yù)期逆轉(zhuǎn)等因素導(dǎo)致廣西外匯市場(chǎng)流入壓力明顯減弱,年末連續(xù)2 個(gè)月出現(xiàn)外匯逆差。

5.黃金業(yè)務(wù)快速發(fā)展。2011 年末,廣西有11家銀行業(yè)金融機(jī)構(gòu)開(kāi)辦代理黃金買(mǎi)賣(mài)業(yè)務(wù)。其中,新增3 家機(jī)構(gòu)開(kāi)展“T+D”業(yè)務(wù)。在歐債危機(jī)持續(xù)演變的背景下,廣西銀行業(yè)金融機(jī)構(gòu)黃金業(yè)務(wù)呈現(xiàn)快速增長(zhǎng),全年各類(lèi)黃金業(yè)務(wù)累計(jì)成交30.4噸、交易金額106 億元,同比分別增長(zhǎng)30%、58%。

6.理財(cái)業(yè)務(wù)迅速發(fā)展。2011 年,廣西銀行業(yè)金融機(jī)構(gòu)累計(jì)銷(xiāo)售理財(cái)產(chǎn)品3188 億元,同比增長(zhǎng)1.3 倍;年末余額為362 億元,同比增長(zhǎng)1.4 倍。理財(cái)產(chǎn)品自主研發(fā)能力不斷增強(qiáng),全年廣西銀行業(yè)金融機(jī)構(gòu)自主研發(fā)理財(cái)產(chǎn)品累計(jì)銷(xiāo)售294 億元,年末余額48 億元。

7.民間借貸持續(xù)擴(kuò)張。2011 年,在銀行信貸資源趨緊、企業(yè)從銀行業(yè)金融機(jī)構(gòu)融資難度增大的情況下,民間借貸憑借手續(xù)簡(jiǎn)便、操作靈活的優(yōu)勢(shì)實(shí)現(xiàn)快速擴(kuò)張,民間利率水平高位運(yùn)行。全年廣西民間借貸監(jiān)測(cè)點(diǎn)農(nóng)戶(hù)類(lèi)及非農(nóng)戶(hù)類(lèi)借貸總額分別為8.8 億元和13.8 億元,同比分別增長(zhǎng)2.1倍和2.6 倍;加權(quán)平均利率分別達(dá)25.5%和27.3%,同比分別提高2.7 和1.4 個(gè)百分點(diǎn),分別相當(dāng)于同期一年期貸款基準(zhǔn)利率的3.9 倍和4.2 倍。

(五)信用體系日益完善,金融生態(tài)環(huán)境持續(xù)改善

2011 年,廣西征信體系建設(shè)取得豐碩成果。年末,中國(guó)人民銀行征信系統(tǒng)共采集入庫(kù)廣西企業(yè)12 萬(wàn)戶(hù),已入庫(kù)企業(yè)人民幣貸款余額6477 億元;自然人信貸賬戶(hù)2510 萬(wàn)戶(hù),信貸余額2930億元;銀行業(yè)金融機(jī)構(gòu)月均查詢(xún)達(dá)40 萬(wàn)次,全年共拒絕潛在風(fēng)險(xiǎn)的信貸業(yè)務(wù)申請(qǐng)5.8 萬(wàn)筆、金額34.8 億元,有效防范銀行信貸風(fēng)險(xiǎn)。農(nóng)村信用體系為全區(qū)573.7 萬(wàn)農(nóng)戶(hù)建立了信用檔案,農(nóng)戶(hù)貸款需求滿(mǎn)足率和覆蓋率均超過(guò)九成,累計(jì)發(fā)放農(nóng)戶(hù)貸款達(dá)835.5 億元。農(nóng)戶(hù)守信獲益的行為產(chǎn)生輻射帶動(dòng)效應(yīng),農(nóng)戶(hù)信用等級(jí)評(píng)定逐漸成為農(nóng)民眼中的“道德標(biāo)準(zhǔn)”。中小企業(yè)信用體系為全區(qū)7.5萬(wàn)家中小企業(yè)建立信用檔案,聯(lián)合向銀行業(yè)金融機(jī)構(gòu)推薦誠(chéng)信中小企業(yè)1166 戶(hù),累計(jì)發(fā)放貸款761.5 億元。全區(qū)1671 戶(hù)企業(yè)獲得應(yīng)收賬款質(zhì)押融資貸款,有效支持中小企業(yè)可持續(xù)發(fā)展。推動(dòng)余額累計(jì)發(fā)生額余額累計(jì)發(fā)生額余額累計(jì)發(fā)生額信用評(píng)級(jí)市場(chǎng)規(guī)范發(fā)展,全年信用評(píng)級(jí)業(yè)務(wù)量突破100 筆。全面推進(jìn)“信用縣”創(chuàng)建工作,廣西田東縣成為全國(guó)首個(gè)以社會(huì)信用聯(lián)席會(huì)議名義命名的“信用縣”。創(chuàng)建信用鎮(zhèn)35 個(gè),信用村539個(gè)。